Tapering

Kui komm käest ära võetakse. Foto: Zachary Kadolph, Unsplash

Sharpminder

Alustame seda lugu termini selgitusega. Majandusteemalises ajakirjanduses kohtab sõna ’tapering’ üha rohkem. See tähendab keskpankade ja majandusinimeste kõnepruugis seda, et keskpangad hakkavad järk-järgult vähendama rahapakkumist ja vähendavad riigi võlakirjade kokkuostuprogramme, mida inglise keeles on hakatud nimetama ’Quantitative easing (QE)’. Kokkuvõttes peaks selline tegevus tasapisi koomale tõmbama keskpankade bilansse, mis COVID-kriisis on paisunud astronoomilisteks. Sõna-sõnalises tõlkes tähendab ’tapering’ järk-järgulist ja korrapärast millegi vähendamist (näiteks söömisharjumised jms.), makromajanduses aga rahapoliitika normaliseerimist.

Gramm kangem kraam on ’taper tantrum’. Selline sõnaühend tuli käibele 2013. aastal, kui tollane Fed’i juht Ben Bernake andis turgudele signaali, et QE’d hakatakse piirama ja Fed asub intressimäärasid ’normaliseerima’. See tõi kaasa paanika kapitaliturgudel ja tänane Fed Jerome Powelli juhtimisel soovib seda stsenaariumi igati vältida. Psühholoogilise näitena võib ’temper tantrum’ ehk kontrollimatu vihahoog esineda emotsionaalselt labiilsetel väikelastel kui midagi väga soovitut (nagu hea komm) neilt käest ära võetakse.

Kahjuks võivad kapitaliturud käituda ka nagu väikesed lapsed ja väga lihtsalt üle reageerida. Kommiks nii kapitaliturgude kui ka hoogsalt raha laenavate riikide jaoks COVID kriisiga toimetulekuks on ülimadalad intressimäärad. Selle ’kommi’ äravõtmine saab olema ülimalt keeruline ülesanne keskpankade jaoks.

Võlakirjaturud. Foto: FunTap, Shutterstock

Ei tahaks ühte lugu metafooridega üle puistata, aga QE kõrval on portselanipoodi end samal ajal sisse pressinud ka terve hulk teisi ’valgeid elevante’ (loe termini kohta siit). Lühidalt seletades on ’valge elevant’ mingi projekt või algatus, mis on väga kallis ega õigusta oma ülalpidamise hinda ja mida seetõttu on raske ka müüa või teisele soovijale üle anda.

Vaataks neid ’valgeid elevante’ lähemalt. Esiteks COVID. COVID pole veel uksest välja pukseeritud, Austria läheb täielikku lock-down’i, uute nakatumiste arv on kiirelt kasvamas ka Hollandis, Belgias, Saksamaal ja mujalgi, kus vaktsineerimise suhtarvud on suhteliselt kõrged. Siiski on lootust, et see ’valge elevant’ on võimalik portselanipoest kas päris välja saada või lihtsalt aja jooksul temast õhk tasapisi välja lasta – järjepidev vaktsineerimine ja üha uute ravimite turuletulek annavad selleks lootust. Arvatakse, et inimkond elaks selle haigusega nagu iga teisega. On vaktsiinid, on ravi, aga see ei tähenda, et kõik on kaitstud. Surdi varem ja surrakse ka edaspidi, aga kaoks kriitiline fataalsus tervishoiusüsteemile ja laastav mõju majandustele.

Teiseks, QE ja intressimäärad peaksid olema pöördvõrdelises seoses. Mida suurem QE pakett, seda madalamal on kunstlikult võimalik hoida intressimäärasid. Kui Fed juht Jerome Powell selle sügise hakul tuli välja avaldusega, et Fed hakkab juba lähitulevikus QE’d natuke koomale tõmbama, siis intressimäärad tõusid vaid lühemate tenorite (võlakirja tähtaegade osas). 10-aastase võla osas suuri muutusi pole toimunud. Tegemist on suhteliselt paradoksaalse olukorraga, milles puudub nagu loogika. Lühiajalised võlakirjad teevad ilmselt viimase 50 aasta kehvemat tootlust, aga 10-aastaste võlakirjade intressimäärad pole praktiliselt liikunud. Ruchir Sharma, Morgan Stanley juhtiv globaalne strateeg leiab 22.11. Financial Timesis (loe siit, paywall), et turgude käitumine ei pruugigi lõpuks ebaratsionaalne olla, kuna ruumi intressimäärade tõusuks lihtsalt ei ole.

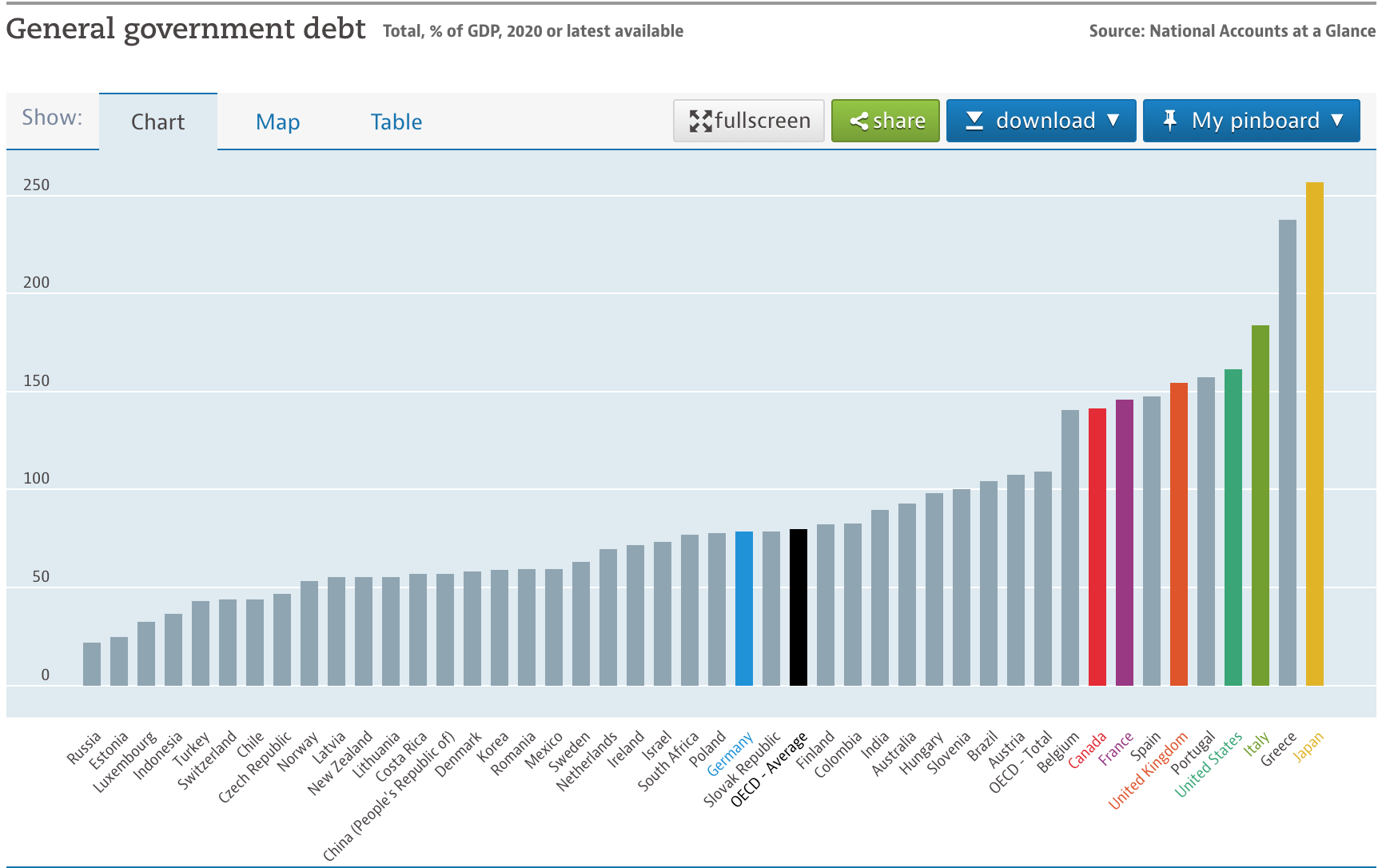

Kolmandaks ’valgeks elevandiks’ on riikide võlakoormad. OECD viimased andmed näitavad siin suhteliselt ebamugavat pilti:

Allikas: OECD

Kui siia juurde lisada riikide koguvõlg, mis hõlmab ka leibkondade, ettevõtete, omavalitsuste jt. võlakohutusi, siis on pilt veel drastilisem. USA läheneb 895%’le SKPst, EL keskmine on 733% , Eesti kohta pakub CEIC numbrit 413% SKPst. Need näitajad on eelmise aasta lõpu seisuga (vaata lähemalt siit) ning võib eeldada, et tänaseks on need omajagu kasvanud. Eraisikutel ega ettevõtetel pole just mugav oluliselt kõrgema intressimääraga laene teenindama hakata. Paljude riikide võlgnevuse tase ei taluks kõrgemaid intressimäärasid. Komm, mis käes on olnud, on ikka magus olnud küll.

Kui nüüd eeldada, et QE’d hakatakse natuke vähendama ja turgudel on õigus, et pikemaid intressimäärasid ei saa lasta palju kasvada, siis QE ja madalad pikaajalised intressimäärad jäävad pikalt koos eksisteerima. Sharpminder loeb kaudselt välja selle ka tänasest (22.11) värskest uudisest, et President Biden nimetab Jerome Powelli uueks ametiajaks Fed’i juhiks.

Selleks, et suuremad riigid saaksid oma võlakoormaga kuidagi hakkama, on sisuliselt ainult üks tee – reaalintressimäärad jäävad pikaks ajaks negatiivseks ja inflatsioonil lastakse teha oma töö. Olukord, mille kohta Sharpminderi üks lemmikuid, turustrateeg Russell Napier on öelnud, et ’inimestelt tuleb varastada nii, et nad ise sellest aru ei saa’. Reaalsed negatiivsed intressimäärad peaks tooma kõikidele hoiustajatele pisara silma. Ja väljapääsu sellest olukorrast eriti palju pakkuda ei ole.

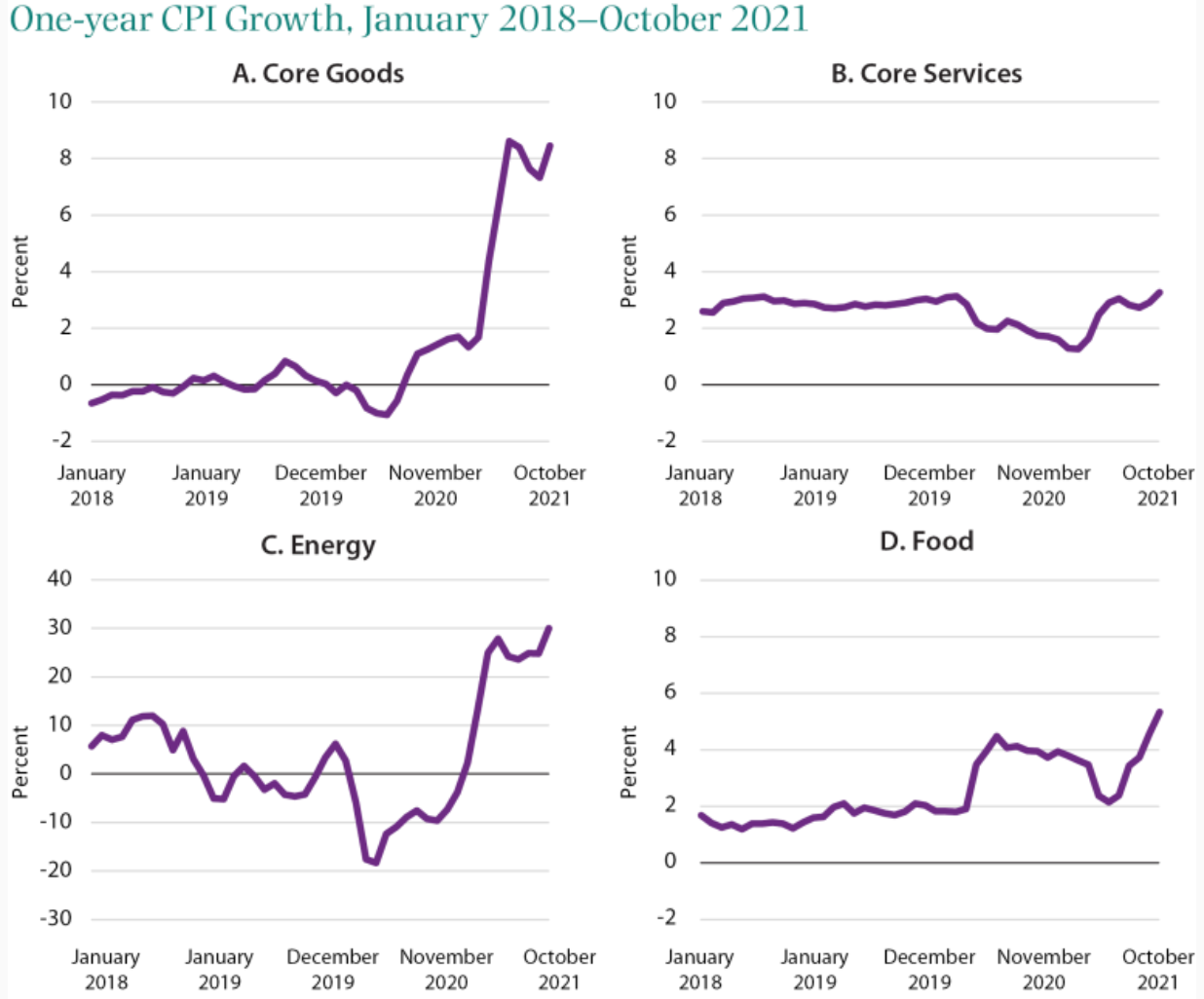

Kõige suuremaks ’elevandiks’ toas on siiski inflatsioon. Inflatsiooni ajutisus või üleminev iseloom kipub jääma helesiniseks unistuseks, pigem on maailma majandus silmitsi kiireneva inflatsioonikõveraga. Sharpminderi märtsi lõpus avaldatud loos (loe siit) viitasime Peter Berezinile (BCA Chief Global Strategist), kes uskus oma 26.03.21 analüüsis, et Fed’il on õigus lühiajalise inflatsiooni prognoosi osas, aga kümnendi keskme inflatsioonitase saab üllatama nii Fed’i kui turuosalisi. Mõõdunud kuud on seda ajatelge ilmselt kõvasti ettepoole nihutanud ja ’core inflation’ on USA’s juba 4,4% ning trend on ülespoole. Olulisemate komponentide osas on pilt järgmine:

Allikas: Wendy Edelberg, What does current inflation tell us about the future?, Brookings, 16.11.2021 (link kogu loole leitav siit)

Nagu näha, on kaks inflatsiooni vedurit energia ja püsikaubad. Teenuste sektoris suuremat hinnatõusu veel ei täheldata, aga seal saab olema suurimaks probleemiks tööjõu nappus, mis võib ka neid hindu reipalt kergitama hakata.

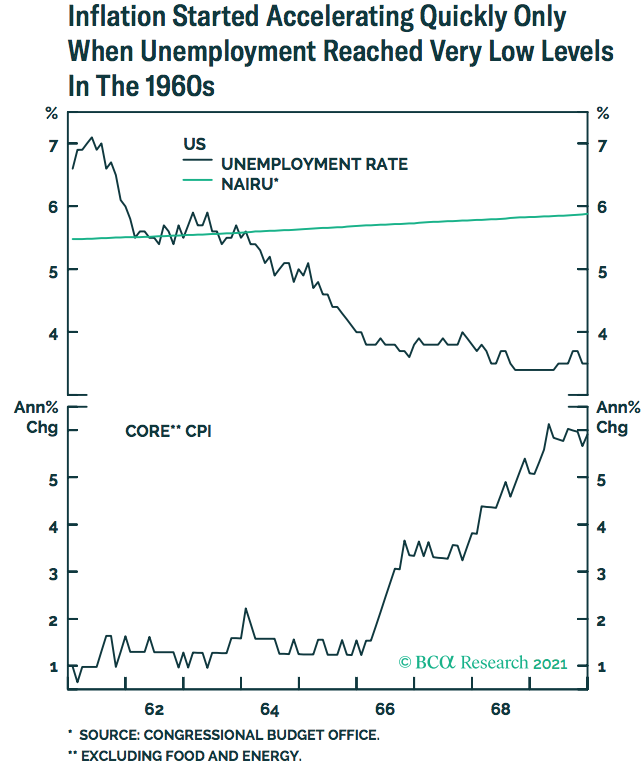

Berezin BCA’st osundab ka sellele asjaolule, et näiteks kuuekümnendatel hakkas inflatsioon kiirelt kasvama siis, kui tööpuudus oli väga madal (vaata joonist). Pilt peaks olema rohkem kui kainestav ja sunnib tähelepanelikult tulevikku vaatama. Vabandame, et kordame juba avaldatud joonist, aga see väärib seda – tänane olukord läheneb 1960-ndatele.

Allikas: BCA, Peter Berezin

Tähelepanelik lugeja võib siin aga küsida, et nii USA’s kui ka euroalal on hõivatuse tase madalam kui enne kriisi? Sharpminder usub, et COVID on oluliselt muutnud tööhõive, töötuse ja töö paradigmasid. Oleme nõus sellega, mida tänase (22.11.) FT veergudel (loe siit, paywall) asjast arvab Aneta Markowska (Chief economist at Jefferies) – “struktuurne vähenemine tööjõu pakkumises … koosmõjus pretsedenditu tööjõu nõudlusega . . . loob viimaste dekaadide kõige pingelisema tööturu.“ See hoiab palgakasvu kõrgena ja inflatsiooni selgelt kõrgemal kui Fed’i siht (2% – core inflation). Isegi kui tarneahelad taastuvad, siis Fed peab kuidagi uuesti defineerima, millist tööhõive määra ta tegelikult tulevikus sihiks.

Aga kogu see tööhõive temaatika post/in-COVID ja struktuurne tööpuudus on teemad, millele pühendame uue loo juba lähiajal.

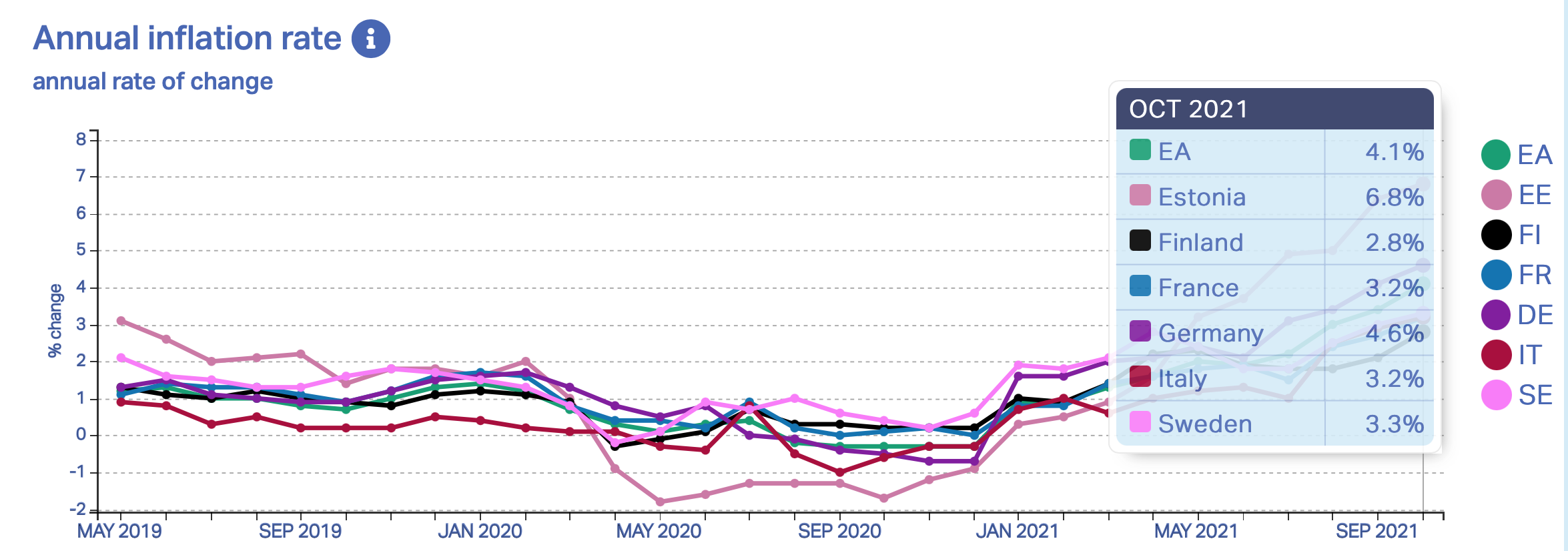

Lõpetuseks väike kõrvalpõige inflatsiooni teemal ka väikesesse Eestisse. Eurostatist viimaseid EL, Euroala ja Eesti inflatsiooninäitajad vaadates on selgelt näha, et Eestis on inflatsiooni kasv tempokalt ette rutanud meie jaoks vast kõige relevantsemast Euroala numbrist.

Allikas: Eurostat

Võib ju õlgu kehitada ja öelda, mis siis? Eesti on euroga liitumisest kõvasti võitnud – kasvanud on usaldus meie riigi rahandusse ja sellega on kaasnenud laiemad võimalused laenata üliodavate intressimääradega raha. Samas on saamas probleemiks see, et Eestil puuduvad reaalsed rahapoliitilised hoovad üha kiireneva inflatsiooniga võitlemiseks. Inflatsioon teadaolevalt ei söö ainult säästjate raha, vaid suurendab ka ebavõrdsust ühiskonnas. Minister Pentus-Rosimannuse soovitus kahaneva ostujõu oludes lihtsalt kulusid kokku tõmmata ei aita paraku kuidagi galopeeriva inflatsiooni vastu. Kui inflatsioon on piisavalt kõrge, võib see hakata pärssima erasektori investeeringuid, kuna tulevik on ebakindel. Vähenevad investeeringud viivad majanduskasvu alla. See oleks juba suur samm stagflatsioonilise keskkonna poole. Loodame, et seda ei juhtuks, aga valmis tuleb olla ka halvimaks.

Tulles tagasi loo alguse ’temper või taper tantrumi’ juurde, siis igasugune võõrutusprotsess on keerukas ja sageli väga individuaalne. Brüsseli kuluaarides, kus tegeletakse Maastrichti ehk ühtse fiskaalpoliitika probleemistikuga, on laual ka variant, et tulevikus tegeletakse eelarveprobleemidega riigiti. Aga võib-olla leitakse võluvits või kompromiss, mille ümber ollakse valmis lõpuks koonduma. Eurotsooni rahapoliitikat teevad keskpankade juhid ECB’s.

Märgilise tähendusega ECB sisemistest dilemmadest on hiljutine Saksa keskpanga juhi Jens Wiedemanni tagasiastumine 5 aastat enne oma ametiaja lõppemist, mis näitlikustab olukorda, kus kullid on hetkel tuvidele ECB juhtkonnas hetkel alla jäämas. Sisuliselt on ECB’il vaja balansseerida suure võlakoormaga riikide huvisid ja kus hetkel inflatsioon pole eriliseks probleemiks ja näiteks Eesti huvide vahel, kus inflatsioon on selgelt kiirenev ja kahvel kasvab kiiresti meie kahjuks ning meie huvides võiks rääkida oluliselt karmimast rahapoliitikast eurotsoonis.

Kui vaadata Euroopa Liidu aluslepinguid, siis lepingu punkt 127 (1) räägib selgelt hinnastabiilsuse hoidmisest kui primaarsest eesmärgist ja muu hulgas kaasa aitamisele nii stabiilse majanduskasvu, täistööhõive, sotsiaalse kaasatuse, kliima eesmärgid jne. toetamisele. USA’s on Fed’il selgelt kaks mandaati – hinnastabiilsus ja täistööhõive. Kuigi näiliselt sarnased, on vahe oluline. Sharpminderile tundub, et ECB peaks tõsiselt peeglisse vaatama ja endalt küsima, kas hinnastabiilsus on selgelt ainuke ja primaarne eesmärk ja teised eesmärgid lähevad toetamisele alles siis, kui esimesega kõik korras. Kui teised eesmärgid hakkavad kahjustama esimese täitmist, siis on probleem majas.

Seega Sharpminderile tundub, et esmapilgul on raske näha peale oluliselt pro-aktiivsema (agressiivsema) ECB poolse rahapoliitikata, kuidas leida lahendus oluliselt erinevatele inflatsioonimääradele liikmesriigiti. Kui tegemist oleks vaid hinnakonvergentsi probleemistikuga, kus Ida-Euroopa riigid tasapisi sõuavad lähemale Lääne-Euroopale ja seetõttu ajutiselt on inflatsioon kõrgem, pole probleemi. Kui on aga tegemist püsivama iseloomuga probleemiga, siis ootaks jõulisemat mõtlemist ja rahapoliitikat ka ECB poolt. Tööriistakast on nende käes.

See ei tähenda, et Eesti ise oma kiire inflatsiooniga üldse midagi teha ei saaks. Kui pensionifondide puhul räägiti oligopoolsest turust haldamistasude mõttes ja seda õigusega, siis seda oligopoolsust tundub turul küll ja veel olevat, mis teevad kohalikud tooted, teenused kunstlikult kallimaks. Näiteks kui Tallinnas vaadata autokütuse hindasid näiteks E95 kontekstis, siis hinnad on kõikides kettides ja isegi selver tanklatest pea eranditult kümnendiks sendi ulatus samad. Juhus või oligopoolne turg? Soovitaks julgelt Konkurentsiametile volituste ja ressursside juurde andmist, et selliste turumoonutustega tegeleda.

Veel üks võimalus koduturul on riigile kuuluvate ettevõtete kiirem IPO’de programm, mis eelistaks kohalikke erainvestoreid ja pensionifonde. Nii, et tegutsemisruumi oleks, kui vaid südikust jätkuks nii ECB’il kui ka Eesti Valitsusel. Edu selles.

Finantsturgudel kauplemine. Foto: Gorodenkoff, Shutterstock